Hareketli ortalamalar (moving averages) bir finansal enstrümanın belirli bir süre zarfındaki ortalama fiyatını gösteren ve böylece piyasa trendlerinin anlaşılmasında kritik bir rol oynayan bir teknik analiz aracıdır.

Hareketli Ortalama (MA) Nedir?

Hareketli ortalama, bir finansal enstrümanın, belirlenen bir zaman dilimindeki ortalama fiyatını temsil eder. Belirli bir dönemdeki fiyat verilerini alarak bu verilerin ortalamasını hesaplar ve bu hesaplama sürekli olarak güncellenir. Bu yöntem, piyasadaki fiyat dalgalanmalarını düzleştirerek, genel fiyat trendinin daha net bir görünümünü sağlar.

Hareketli Ortalamalar Ne İşe Yarar?

Hareketli ortalamaların birkaç temel işlevi vardır:

Trend Belirleme: Hareketli ortalamalar, mevcut piyasa trendini belirlemede kullanılır. Eğer hareketli ortalama yükseliyorsa, bu bir yükseliş trendinin işareti olarak kabul edilir; eğer düşüyorsa, bu bir düşüş trendini gösterir.

Destek ve Direnç Seviyeleri: Hareketli ortalamalar aynı zamanda potansiyel destek veya direnç seviyeleri olarak da işlev görür. Fiyatların hareketli ortalamanın üzerinde olduğu durumlarda bu seviye destek olarak, altında olduğunda ise direnç olarak görülebilir.

Piyasa Giriş ve Çıkış Sinyalleri: Yatırımcılar, fiyatların hareketli ortalamadan geçiş yaptığı noktaları, alım veya satım sinyalleri olarak kullanabilirler.

Birden Fazla Hareketli Ortalama ile Analiz: Kısa, orta ve uzun vadeli hareketli ortalamaların bir arada kullanılması, piyasa trendlerini daha geniş bir perspektiften değerlendirmeye olanak tanır.

Diğer Teknik Göstergelerle Kombinasyon: Hareketli ortalamalar, MACD, Bollinger Bantları gibi diğer teknik göstergelerle birlikte kullanılarak daha kapsamlı bir piyasa analizi yapılmasını sağlar.

Hareketli Ortalama Türleri

Hareketli ortalamalar, finansal piyasalarda kullanılan en yaygın teknik analiz araçlarından biridir ve farklı türleri mevcuttur. Her bir tür, piyasaların farklı yönlerini analiz etmek için kullanılır ve kendine özgü hesaplama yöntemleri vardır.

Basit Hareketli Ortalama (SMA)

Tanım ve Hesaplama: Basit Hareketli Ortalama (SMA), en basit hareketli ortalama türüdür. SMA hesaplaması, belirli bir zaman dilimi içindeki kapanış fiyatlarının aritmetik ortalamasını alarak yapılır. Örneğin, 10 günlük bir SMA hesaplamak için, son 10 günün kapanış fiyatları toplanır ve 10'a bölünür.

Kullanım: SMA, fiyat verilerini düzleştirerek net bir trend göstergesi sağlar. Özellikle uzun zaman dilimlerinde kullanıldığında, piyasa trendlerini belirlemek için etkili bir araçtır. Ancak, tüm fiyatları eşit ağırlıkta hesaba kattığı için, fiyat değişikliklerine hızlı tepki vermez.

Ağırlıklı Hareketli Ortalama (WMA)

Tanım ve Hesaplama: Ağırlıklı Hareketli Ortalama (WMA), daha yakın tarihli fiyat hareketlerine daha fazla ağırlık vererek hesaplanır. Örneğin, 10 günlük bir WMA hesaplamak için, son günün kapanış fiyatı 10 ile, bir önceki gün 9 ile çarpılır ve böylece devam edilir. Daha sonra bu değerler toplanır ve toplam gün sayısının toplamı ile bölünür.

Kullanım: WMA, piyasa değişikliklerine SMA'ya göre daha hızlı tepki verir. Kısa vadeli yatırım kararları ve trend dönüş noktalarını belirlemek için tercih edilir. Ancak, uzun vadeli genel trend analizi için SMA daha uygundur.

Üssel Hareketli Ortalama (EMA)

Tanım ve Hesaplama: Üssel Hareketli Ortalama (EMA), en yakın tarihli fiyat hareketlerine daha fazla önem vererek hesaplanır. EMA, WMA'ya benzer şekilde ağırlıklandırma yapar, ancak bu ağırlıklandırma daha karmaşık bir matematiksel formül kullanılarak yapılır. EMA'nın hesaplanmasında, daha önceki günlerin EMA değerleri de dikkate alınır, bu da onu “üssel” yapan faktördür.

Kullanım: EMA, piyasa değişikliklerine hızlı ve hassas bir şekilde tepki verir ve bu yüzden kısa vadeli trend analizlerinde sıkça kullanılır. Ayrıca, EMA'nın daha az gecikmeli olması, aktif yatırımcılar ve kısa vadeli işlemciler için idealdir.

Hareketli Ortalama Grafiği Nasıl Okunur?

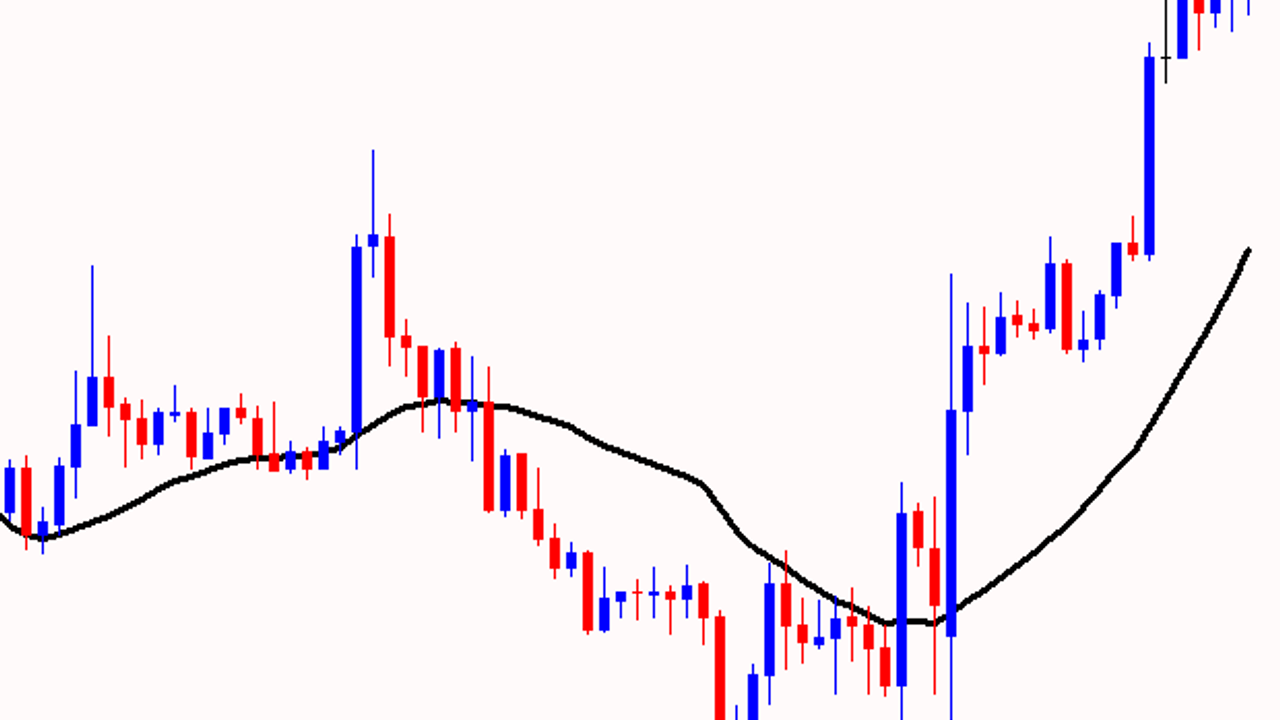

MA grafikleri, finansal piyasaların analizinde temel araçlardan biridir. Bu grafikler, fiyat hareketlerinin altında yatan trendleri gösterir ve yatırımcıların piyasa davranışlarını anlamalarına yardımcı olur.

Hareketli ortalama çizgileri, fiyat grafiği üzerinde belirli bir zaman dilimindeki ortalama fiyatları temsil eder. Bu çizgilerin yorumlanması, piyasa trendleri ve potansiyel dönüş noktaları hakkında bilgi sağlar.

Trendin Yönü

Hareketli ortalama çizgisi yukarı doğru eğimliyse, bu bir yükseliş trendini gösterir. Aşağı doğru eğimliyse, düşüş trendini işaret eder.

Destek ve Direnç

Fiyatlar, hareketli ortalama çizgisinin üzerindeyken, bu çizgi destek seviyesi olarak görülür. Fiyatlar altındayken, direnç seviyesi olarak işlev görür.

Kesişmeler

İki farklı zaman dilimine sahip hareketli ortalamaların birbirini kestiği noktalar, trend değişikliklerinin potansiyel işaretleri olarak kabul edilir. Örneğin, kısa vadeli bir hareketli ortalama, uzun vadeli bir hareketli ortalamayı yukarı doğru kesiyorsa, bu genellikle bir "altın kesişme" (golden cross) olarak adlandırılır ve yükseliş trendinin başlangıcı olarak yorumlanabilir. Tam tersi senaryoda, yani kısa vadeli bir hareketli ortalama, uzun vadeli bir hareketli ortalamayı yukarı doğru kesiyorsa bu duruma “ölüm kesişmesi” (death cross) adı verilir ve düşüş trendinin başlangıcı şeklinde değerlendirilir.

Hareketli Ortalamalarla İlgili Merak Edilenler

MA100 Ne Demek?

MA100, "100 günlük Basit Hareketli Ortalama" anlamına gelir. Bu terim, bir finansal enstrümanın son 100 gün içindeki kapanış fiyatlarının aritmetik ortalamasını ifade eder.

Yatırımcılar ve analistler, MA100'ü genellikle orta ila uzun vadeli piyasa trendlerini değerlendirmek için kullanırlar. Bu hareketli ortalama, özellikle daha uzun zaman dilimlerindeki trendleri yansıttığı için, genel piyasa yönü hakkında fikir verir.

Hareketli Ortalamaların Yatırım Kararlarında Rolü Nedir?

Hareketli ortalamalar, yatırım kararlarında destek ve direnç seviyelerini, trend yönlerini ve potansiyel alım-satım noktalarını belirlemede yardımcı olur. Örneğin, bir hareketli ortalama çizgisinin üzerindeki fiyat hareketleri, genellikle alım sinyali olarak yorumlanırken, çizginin altındaki hareketler satış sinyali olarak değerlendirilebilir. Ayrıca, kısa ve uzun vadeli hareketli ortalamaların kesişimleri (altın kesişme ve ölüm kesişmesi gibi) önemli trend değişiklikleri hakkında bilgi verebilir.

Hangi Hareketli Ortalama Periyodu Kullanılmalı?

Hangi hareketli ortalama periyodunun kullanılacağı, yatırımcının ticaret stiline ve analiz ettiği zaman dilimine bağlıdır. Kısa vadeli yatırımcılar genellikle 10-20 günlük hareketli ortalamaları tercih ederken, orta ve uzun vadeli yatırımcılar 50, 100 veya 200 günlük hareketli ortalamaları kullanabilirler.

Kısa vadeli hareketli ortalamalar piyasa hareketlerine daha hızlı tepki verirken, uzun vadeli hareketli ortalamalar daha stabil ve az dalgalı trend göstergeleri sunar.